Ο δείκτης UBS Global Real Estate Bubble Index 2022, μια ετήσια μελέτη της Διεύθυνσης Επενδύσεων (Chief Investment Office) της UBS Global Wealth Management, δείχνει ότι οι ανισορροπίες στις μητροπολιτικές αγορές ακινήτων σε παγκόσμιο επίπεδο είναι ιδιαίτερα υψηλές και οι τιμές κινούνται εκτός συγχρονισμού με τα αυξανόμενα επιτόκια.

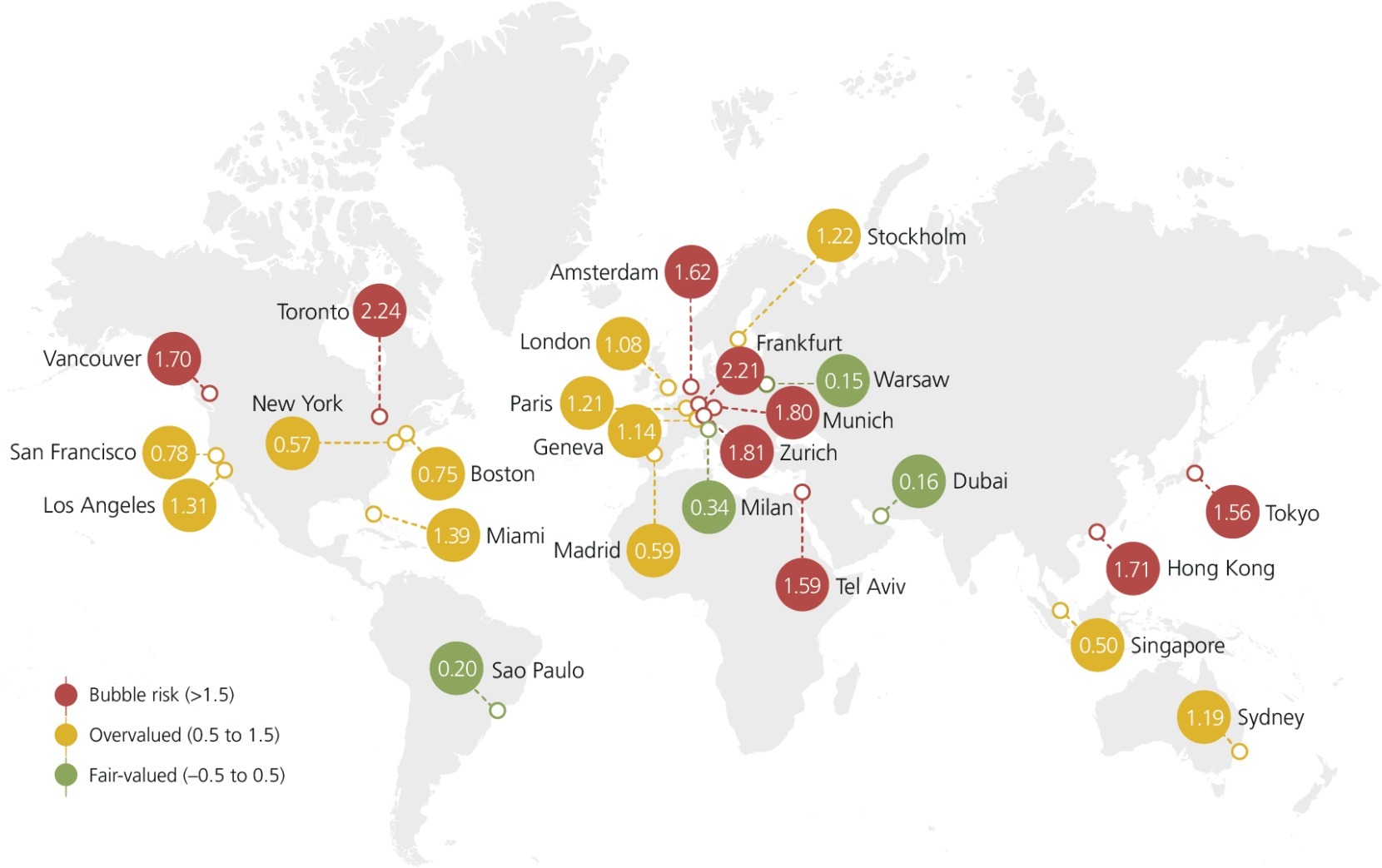

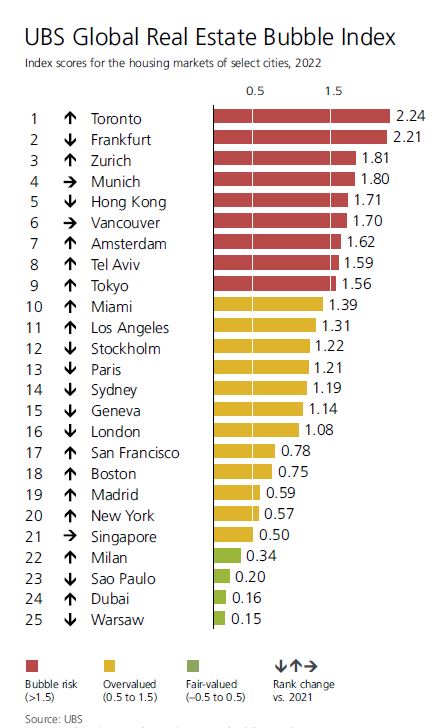

Το Τορόντο και η Φρανκφούρτη βρίσκονται στην κορυφή του φετινού δείκτη. Και οι δύο αγορές εμφάνισαν έντονα χαρακτηριστικά φούσκας τιμών. Οι κίνδυνοι είναι εξίσου υψηλοί στη Ζυρίχη, το Μόναχο, το Χονγκ Κονγκ, το Βανκούβερ, το Άμστερνταμ, το Τελ Αβίβ και το Τόκιο.

Στις ΗΠΑ, και οι πέντε πόλεις που αξιολογήθηκαν βρίσκονται σε υπερτιμημένη περιοχή, με την ανισορροπία να είναι πιο ευδιάκριτη στο Μαϊάμι και το Λος Άντζελες, παρά στο Σαν Φρανσίσκο, τη Βοστώνη και τη Νέα Υόρκη. Οι αγορές ακινήτων στη Στοκχόλμη, το Παρίσι και το Σίδνεϊ παραμένουν υπερτιμημένες, παρά τις κάποιες τάσεις υπαναχώρησης.

Άλλες αγορές με σημεία υπερτίμησης περιλαμβάνουν τη Γενεύη, το Λονδίνο, τη Μαδρίτη και τη Σιγκαπούρη. Το Σάο Πάολο -μια νέα προσθήκη στον φετινό δείκτη- παραμένει σε λογικά επίπεδα τιμών μαζί με το Μιλάνο και τη Βαρσοβία. Παρά την έντονη και ισχυρή χρονιά, η στεγαστική αγορά του Ντουμπάι βρίσκεται επίσης σε περιοχή εύλογης αποτίμησης.

Εκτιμήσεις αξίας σε επίπεδο αιχμής

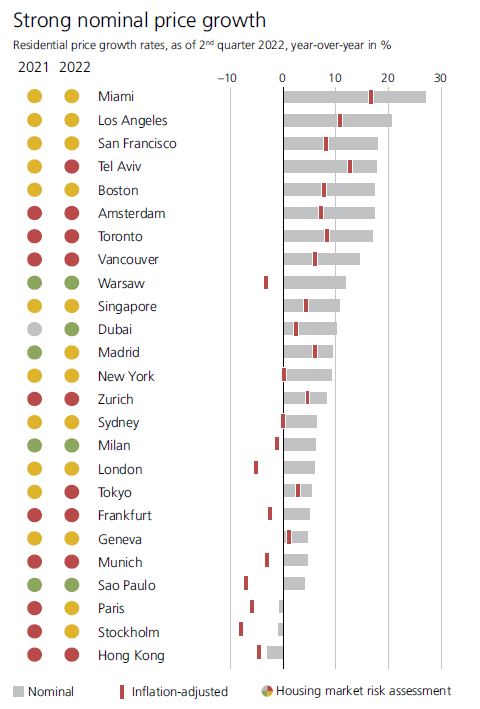

Η αύξηση της ονομαστικής αξίας των κατοικιών στις 25 πόλεις που αναλύθηκαν σημείωσε επιτάχυνση της τάξης σχεδόν του 10% κατά μέσο όρο από τα μέσα του 2021 έως τα μέσα του 2022, τον υψηλότερο ετήσιο ρυθμό ανάπτυξης από το 2007. Στην πραγματικότητα, και οι τρεις πόλεις –το Παρίσι, το Χονγκ Κονγκ και η Στοκχόλμη- είδαν τις τιμές των κατοικιών τους να σκαρφαλώνουν.

Επιπλέον, η επιτάχυνση της αύξησης των εκκρεμών ενυπόθηκων δανείων ήταν εμφανής σε σχεδόν κυριολεκτικά όλες τις πόλεις και για δεύτερη συνεχή χρονιά, το χρέος των νοικοκυριών ανέβηκε σημαντικά ταχύτερα από τον μακροπρόθεσμο μέσο όρο. Οι επιδόσεις του δείκτη δεν αυξήθηκαν κατά μέσο όρο σε σύγκριση με το προηγούμενο έτος.

Η ισχυρή άνοδος του εισοδήματος και της μίσθωσης μετρίασε την περαιτέρω αύξηση των ανισορροπιών. Οι τιμές των κατοικιών στις μη αστικές περιοχές ανέβηκαν ταχύτερα από ό,τι στις πόλεις για δεύτερο συνεχές έτος. Επιπλέον, η άνοδος των τιμών έχει επιβραδυνθεί αξιοσημείωτα σε σχέση με τον πληθωρισμό. Εντούτοις, οι τρέχουσες αποτιμήσεις είναι αρκετά υψηλές.

Τα αυξανόμενα επιτόκια φέρνουν την ανισορροπία στο προσκήνιο

Ως αποτέλεσμα των χαμηλών επιτοκίων, οι τιμές των κατοικιών απομακρύνονται συνεχώς από τα εισοδήματα και τα μισθώματα κατά την τελευταία δεκαετία. Οι πόλεις που κατατάσσονται σήμερα στην περιοχή κινδύνου για φούσκα έχουν βιώσει αυξήσεις τιμών κατά μέσο όρο ίσες με 60% σε σχέση με τον πληθωρισμό κατά τη διάρκεια αυτής της περιόδου, ενώ τα πραγματικά εισοδήματα και τα μισθώματα αυξήθηκαν μόνο κατά 12%.

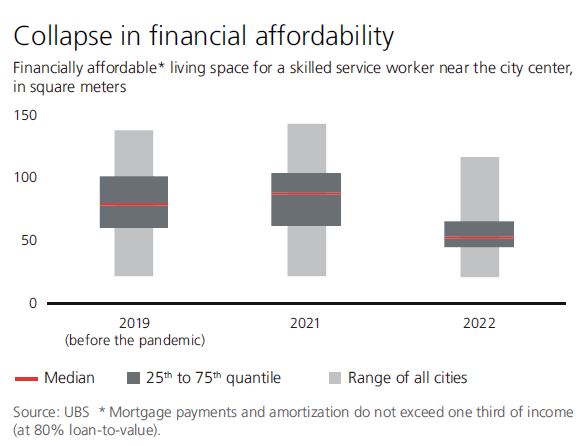

Τα επιτόκια των ενυπόθηκων δανείων έχουν σχεδόν διπλασιαστεί κατά μέσο όρο σε όλες τις υπό εξέταση πόλεις, από τότε που σημειώθηκε το χαμηλότερο επίπεδό τους στα μέσα του 2021. Σε συνδυασμό με την ιδιαίτερη αύξηση των τιμών των ακινήτων, η επιφάνεια του διαθέσιμου χώρου διαβίωσης που είναι οικονομικά προσιτή για έναν υψηλά καταρτισμένο υπάλληλο είναι, κατά μέσο όρο, κατά ένα τρίτο χαμηλότερη από ό,τι ήταν μόλις πριν από την πανδημία.

Ο Claudio Saputelli, Επικεφαλής Τομέα Ακινήτων στη Διεύθυνση Επενδύσεων της UBS Global Wealth Management, πρόσθεσε τα εξής: «Ο πληθωρισμός και οι απώλειες περιουσιακών στοιχείων λόγω της τρέχουσας αναταραχής στις χρηματοπιστωτικές αγορές μειώνουν την αγοραστική δύναμη των νοικοκυριών, γεγονός που περιορίζει τη ζήτηση για πρόσθετο χώρο διαβίωσης. Επομένως, η στέγαση καθίσταται επίσης λιγότερο ελκυστική ως επένδυση, δεδομένου ότι το κόστος δανεισμού σε πολλές πόλεις υπερβαίνει όλο και περισσότερο τις αποδόσεις των επενδύσεων σε αγορές ακινήτων προς μίσθωση».

Τέλος παιχνιδιού

Ως εκ τούτου, η (ακόμα) ισχυρή αγορά εργασίας έχει πλέον καταστεί ο τελευταίος πυλώνας στήριξης της ιδιοκατοικούμενης στεγαστικής αγοράς στις περισσότερες πόλεις. Με την επιδείνωση των οικονομικών συνθηκών, αυτό επίσης κινδυνεύει να αλλάξει.

Ο Matthias Holzhey, επικεφαλής συντάκτης της μελέτης της UBS Global Wealth Management, καταλήγει στο εξής συμπέρασμα: «Ὀντως, παρατηρούμε ότι η έξαρση των επενδύσεων ιδιοκατοίκησης βρίσκεται εν τέλει υπό πίεση παγκοσμίως, ενώ σε πολλές υπερτιμημένες πόλεις αναμένονται σημαντικές διορθώσεις τιμών τα επόμενα τρίμηνα».