Σε εφιάλτη μετατρέπεται για την ελληνική οικονομία η συνεχιζόμενη αύξηση στις αποδόσεις των ομολόγων, με το 10ετές της χώρας μας να έχει εκτοξευτεί στην περιοχή του 5%, το υψηλότερο από το τέλος του 2017. Σημειώνεται πως το επιτόκιο δανεισμού αποτυπώνει το ρίσκο που βλέπουν οι αγορές για την πορεία της οικονομίας της κάθε χώρας.

Με την ενεργειακή κρίση να χτυπά «κόκκινο», έχει εκτοξευθεί ο πληθωρισμός της Ευρώπης σε δυσθεώρητα επίπεδα, με αποτέλεσμα οι μεγάλες κεντρικές τράπεζες να αναγκάζονται να προχωρήσουν μαζικά σε αυξήσεις επιτοκίων, βάζοντας τέλος στο φθηνό χρήμα των τελευταίων ετών.

Πλέον οι αγορές αποτιμούν πλήρως μια αύξηση των επιτοκίων της ΕΚΤ κατά 75 μ.β. στη συνεδρίαση της 6ης Οκτωβρίου, ενώ η Fed δήλωσε «αποφασισμένη» να μειώσει τον πληθωρισμό και να συνεχίσει τις αυξήσεις μέχρι να το καταφέρει.

Αυξήσεις επιτοκίων που φέρνουν ύφεση

Το… αμόκ των κεντρικών τραπεζών έχει να κάνει με την προσπάθεια μείωσης των πληθωριστικών πιέσεων στην περιοχή του 2%. Πρόκειται για έναν στόχο που έχουν θέσει τα τελευταία χρόνια και ουδέποτε κατάφεραν να πραγματοποιήσουν. Είναι χαρακτηριστικές οι δηλώσεις της Κριστίν Λαγκάρντ από τη Φρανκφούρτη, ότι «θα συνεχίσουμε να αυξάνουμε τα επιτόκια για τα επόμενα πολλά συμβούλια».

Ωστόσο, με αυτές τις κινήσεις τους οδηγούν τις μεγάλες ευρωπαϊκές οικονομίες σε καθοδική μείωση της ανάπτυξης, ενώ δεν είναι λίγοι εκείνοι που εκτιμούν ότι ο όρος δεν μπορεί να περάσει ακόμη και σε ύφεση εντός του 2023. Αξίζει να σημειωθεί πως κεντρικές τράπεζες, όπως η Ομοσπονδιακή Τράπεζα των Ηνωμένων Πολιτειών (Fed) και η Ευρωπαϊκή Κεντρική Τράπεζα, παρατηρούν μόνο την πορεία του πληθωρισμού και αδιαφορούν για τις υπόλοιπες επιπτώσεις, όπως είναι μία ενδεχόμενη ύφεση.

Αποτέλεσμα αυτής της πολιτικής, σε συνδυασμό με την ενεργειακή κρίση, είναι η αύξηση στις αποδόσεις των ομολόγων κυρίως στις χώρες του ευρωπαϊκού Νότου. Μάλιστα, οι αγορές έχουν βάλει στο στόχαστρό τους οικονομίες όπως η ελληνική και η ιταλική, καθώς πρόκειται για δύο χώρες που διαθέτουν πολύ υψηλό ποσοστό δημόσιου χρέους.

Τρόμος για τα ιταλικά ομόλογα

Τις τελευταίες ημέρες, μάλιστα, την άνοδο των αποδόσεων στα ομόλογα ενίσχυσε και το αποτέλεσμα των ιταλικών εκλογών. Χαρακτηριστική ήταν η δήλωση της διοικήτριας της Ευρωπαϊκής Κεντρικής Τράπεζας Κριστίν Λαγκάρντ, ότι ακόμα και σε περίπτωση που τα ιταλικά ομόλογα δεχθούν την επίθεση κερδοσκόπων δεν θα ενεργοποιήσει τον νέο μηχανισμό που έχει εξαγγείλει, σε περίπτωση κατακερματισμού στις αγορές ομολόγων. Ειδικότερα ανέφερε πως η Κεντρική Τράπεζα της Ευρωζώνης δεν θα χρησιμοποιήσει το νέο εργαλείο TPI για να αγοράσει ομόλογα χωρών που κάνουν «λάθη πολιτικής», τονίζοντας πως για αυτές υπάρχει ήδη το εργαλείο ΟΜΤ – το οποίο και απαιτεί την ύπαρξη προγράμματος διάσωσης.

Ωστόσο, μια εκτόξευση των ιταλικών ομολόγων σε δυσθεώρητα επίπεδα, που θα αποκλείσει τη χώρα από τις διεθνείς αγορές, θα πυροδοτήσει μια σειρά δυσμενών εξελίξεων, καθώς η Ιταλία θεωρείται η τρίτη μεγαλύτερη οικονομία της Ευρώπης.

Στα ύψη οι αποδόσεις

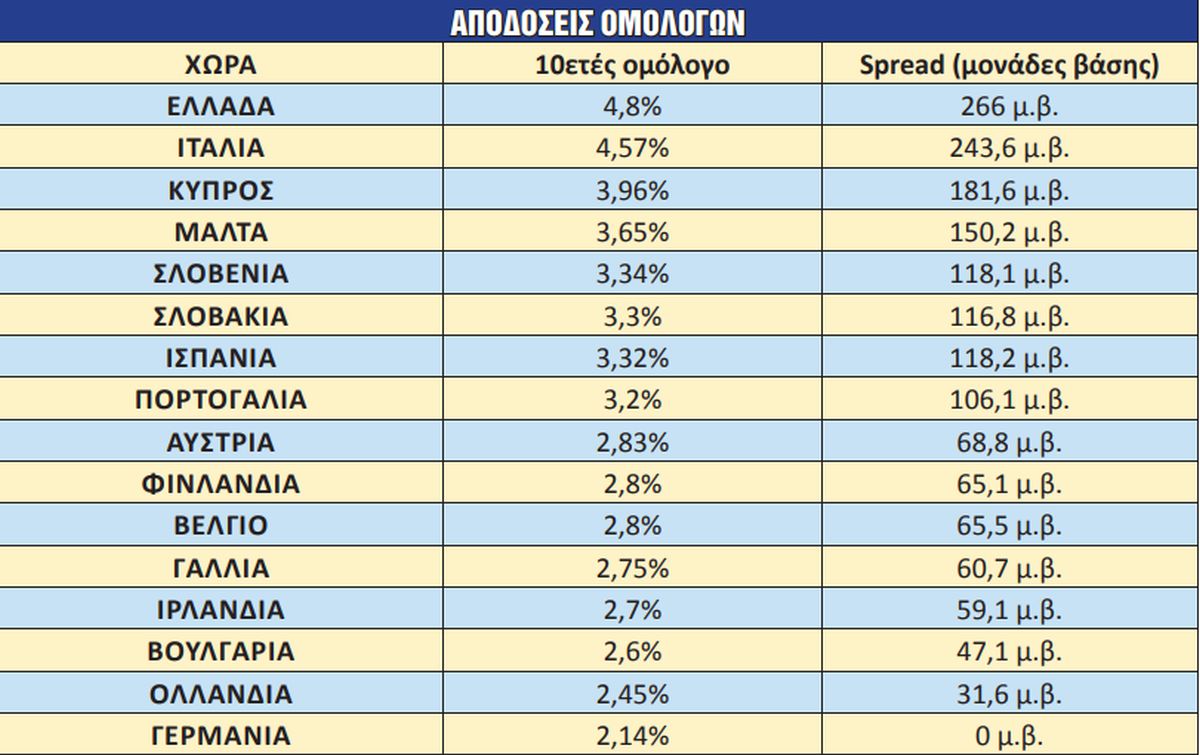

Οι αποδόσεις των ιταλικών 10ετών ομολόγων διαμορφώθηκαν στα υψηλότερα επίπεδα από τον Φεβρουάριο του 2013, στο 4,64%, με το spread να ξεπερνάει για πρώτη φορά από το 2020 τις 250 μονάδες βάσης, για να υποχωρήσει την Παρασκευή στο 4,57%.

Οι αποδόσεις των 10ετών ομολόγων σε Γερμανία, Γαλλία και Βέλγιο κινούνται πλέον στα υψηλότερα επίπεδα από την κρίση χρέους της Ευρωζώνης, με το γερμανικό να αγγίζει το 2,14% (υψηλότερα επίπεδα από τον Δεκέμβριο του 2011), το γαλλικό το 2,75% (επίπεδα Ιουνίου 2012) και το βελγικό το 2,8% (επίπεδα Ιουλίου 2012).

Οι πιέσεις συνεχίστηκαν και στην περιφέρεια, με το 10ετές ισπανικό να ξεπερνάει το 3,32% και τα υψηλότερα επίπεδα από τον Μάρτιο του 2014, το 10ετές πορτογαλικό να φτάνει το 3,2% και τα υψηλότερα επίπεδα από τον Μάιο του 2017.

Απαγορευτική μια νέα έξοδος στις αγορές – Οι κινήσεις της Αθήνας

Την κατάσταση παρακολουθεί με αγωνία το οικονομικό επιτελείο, καθώς γνωρίζει καλά πως είναι απαγορευτική μια νέα έξοδος στις αγορές με επιτόκια δανεισμού κοντά στο 5%, όταν η χώρα μας μπήκε στο Μνημόνιο με αποδόσεις ομολόγων στο 7%.

Ο Οργανισμός Διαχείρισης Δημοσίου Χρέους (ΟΔΔΗΧ), πάντως, δεν δείχνει να ανησυχεί προσώρας, καθώς η χώρα διαθέτει ένα τεράστιο «μαξιλάρι» ρευστότητας σχεδόν 38 δισ. ευρώ, το οποίο μπορεί να την κρατήσει δυνητικά εκτός αγορών για πολύ καιρό. Από την αρχή του έτους έχει δανειστεί τα 7 δισ. ευρώ από τα 12 δισ. ευρώ που προβλέπει το εκδοτικό πρόγραμμα για τη φετινή χρονιά.

Σημείο «κλειδί» για την Αθήνα είναι η κατάκτηση της επενδυτικής βαθμίδας, κάτι το οποίο τοποθετείται για το δεύτερο εξάμηνο του 2023.

Στην πράξη, πρόκειται για αναβάθμιση της ελληνικής οικονομίας από τους οίκους αξιολόγησης σε επίπεδα που θεωρείται ότι τα ομόλογα της χώρας μας είναι αξιόπιστα. Η έλλειψη επενδυτικής βαθμίδας έχει οδηγήσει τη χώρα στην εξαίρεση από το πρόγραμμα αγοράς κρατικών ομολόγων της Ευρωπαϊκής Κεντρικής Τράπεζας (ποσοτική χαλάρωση), η μοναδική χώρα της Ευρωζώνης που δεν έχει συμμετάσχει ποτέ στο πρόγραμμα «φθηνού» χρήματος από την ευρωτράπεζα.