Ακρίβεια, φόροι, ρυθμίσεις οφειλών στην Εφορία και πληρωμές δανείων. Πρόκειται για την καθημερινότητα πλέον των Ελλήνων πολιτών, που προσπαθούν να τα βγάλουν πέρα με τον μέσο μισθό (μεικτά) των 1.200 ευρώ τον μήνα. Σε λίγες γραμμές, τα παραπάνω αποτελούν την πραγματικότητα, σε μια χώρα που στενάζει από χρέη, υποχρεώσεις και καθημερινές ανατιμήσεις.

Το ιδιωτικό χρέος στη χώρα μετά τα Μνημόνια δεν έχει σταματήσει να αποτελεί ένα τεράστιο «βουνό», που δύσκολα θα μπορεί να υπερβούν οι πολίτες. Αντίθετα, κάποια στιγμή θα «σκάσει» και ο κρότος θα είναι εκκωφαντικός.

Τα στοιχεία από τις τράπεζες, τους servicers και την Εφορία είναι αποκαλυπτικά: οι Ελληνες χρωστούν σχεδόν 319,2 δισ. ευρώ, ποσό που υπερβαίνει κατά πολύ το ετήσιο ΑΕΠ της χώρας μας.

Τα ληξιπρόθεσμα χρέη στην Εφορία υπερβαίνουν τα 107 δισ. ευρώ, εκ των οποίων τα 26,3 δισ. ευρώ αφορούν οφειλές που χαρακτηρίζονται ανεπίδεκτες είσπραξης. Από τα 80,7 δισ. του πραγματικού ληξιπρόθεσμου χρέους, είναι ρυθμισμένα μόνο τα 4,7 δισ. ευρώ, δηλαδή ποσοστό μόλις 5,8%. Παρά τη δημοσιοποίηση των μεγαλοοφειλετών του Ελληνικού Δημοσίου, φαίνεται πως δεν «ιδρώνει» το αυτί τους και συνεχίζουν να έχουν ανεξόφλητες οφειλές προς το κράτος, αδιαφορώντας για πλειστηριασμούς και κατασχέσεις.

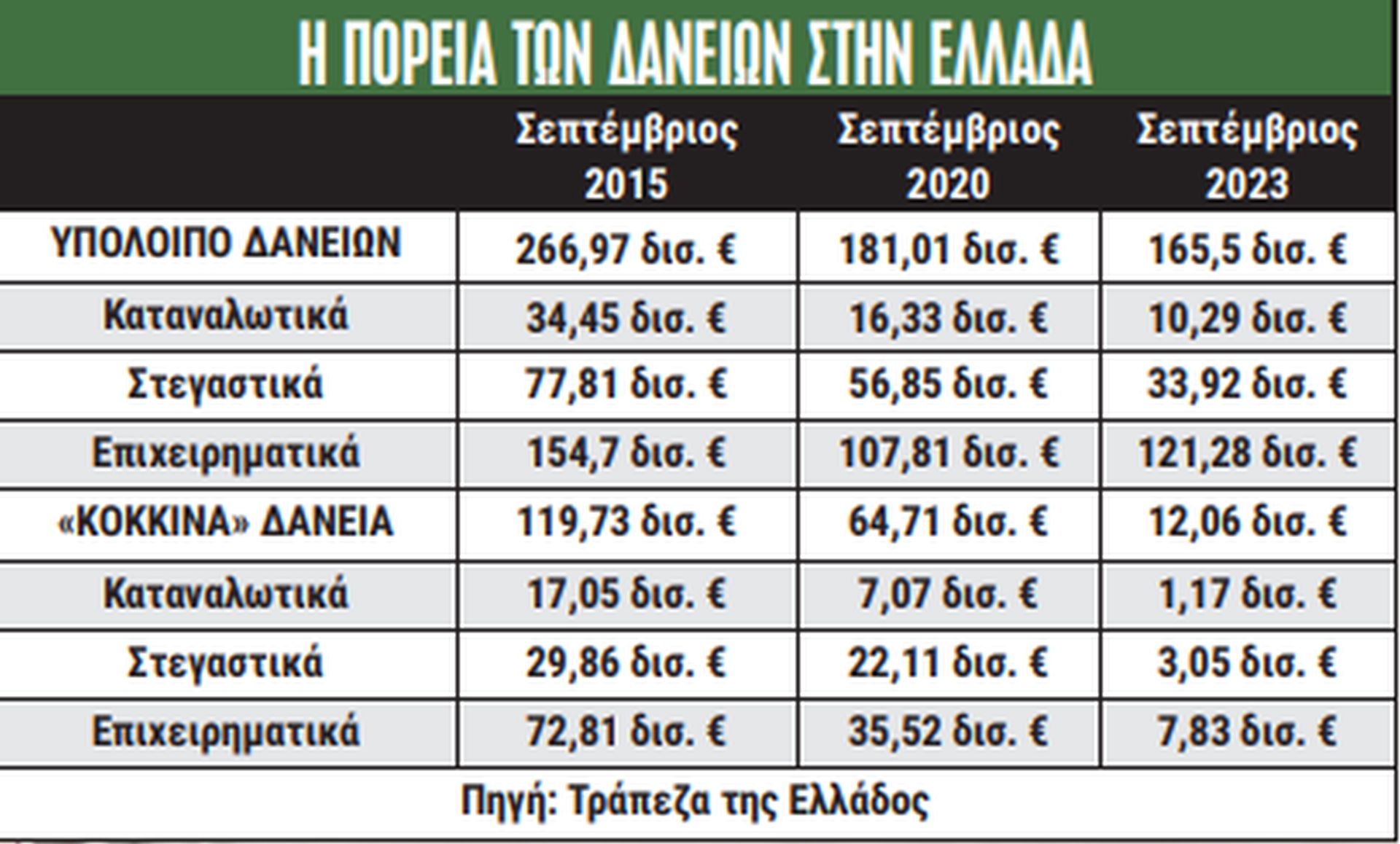

Την ίδια ώρα το υπόλοιπο των δανείων στην αγορά (καταναλωτικά, στεγαστικά, επιχειρηματικά) ανέρχονται πάνω από 165,5 δισ. ευρώ. Σημειώνεται πως τα στοιχεία αφορούν τον περασμένο Σεπτέμβριο, όπως αναγράφονται στην επίσημη ιστοσελίδα της Τραπέζης της Ελλάδος για την εξέλιξη των δανείων στη χώρα μας, εκ των οποίων άνω των 12 δισ. παραμένουν «κόκκινα», που σημαίνει πως ανά πάσα στιγμή μπορούν να αρχίσουν (ή βρίσκεται σε εξέλιξη) διαδικασίες αναγκαστικών μέτρων είσπραξης, όπως κατασχέσεις και πλειστηριασμοί.

Χαρτοφυλάκια

Τα funds και οι servicers, ως διαχειριστές, έχουν στα χέρια τους ένα τεράστιο «στόλο» δανείων, που ξεπερνούν τα 92 δισ. ευρώ, εκ των οποίων πάνω από 73 δισ. ευρώ διαχειρίζονται οι εταιρίες διαχείρισης δανείων και τα υπόλοιπα βρίσκονται στα χαρτοφυλάκια των τραπεζών, αλλά έχουν μεταφερθεί ως διαχείριση στους servicers.

Συνοπτικά, τα ενήμερα δάνεια και τα χρέη στην Εφορία που έχουν ρυθμιστεί ανέρχονται στα 118,14 δισ. ευρώ και οι συνολικές «κόκκινες» οφειλές αγγίζουν τα 121,06 δισ. ευρώ, δηλαδή οι ληξιπρόθεσμες οφειλές είναι υψηλότερες κατά σχεδόν 3 δισ. ευρώ σε σχέση με τους φόρους και τα δάνεια που πληρώνονται κανονικά, ακόμα και έπειτα από κάποια ρύθμιση.

Σε απόλυτους αριθμούς, ωστόσο, πρόκειται για ένα τεράστιο ποσό ληξιπρόθεσμων υποχρεώσεων, που θεωρείται αδύνατο να εξυπηρετηθεί στο σύνολό του. Οι αριθμοί είναι αμείλικτοι και μόνο με μια απλή ανάγνωση αντιλαμβάνεται κάποιος πως η κατάσταση θυμίζει ασθενή που κρατιέται στη ζωή όντως στην Εντατική.

«Τρύπα» 107 δισ. € στις ΔΟΥ τον Ιανουάριο του 2024

Σύμφωνα με τα στοιχεία της ΑΑΔΕ, το συνολικό ληξιπρόθεσμο υπόλοιπο στο τέλος του Ιανουαρίου του 2024 διαμορφώθηκε στα 107 δισ. ευρώ, μειωμένο κατά 7,5 δισ. ευρώ σε σχέση με τον Ιανουάριο του 2023. Σημειώνεται ότι ποσοστό 24,6% του συνολικού ληξιπρόθεσμου υπολοίπου, που αντιστοιχεί σε 26,3 δισ. ευρώ, αφορά οφειλές που χαρακτηρίζονται ανεπίδεκτες είσπραξης.

Με βάση τα ίδια στοιχεία, το 30,1% του πραγματικού ληξιπρόθεσμου υπολοίπου αφορά πρόστιμα (φορολογικά και μη φορολογικά), καθώς αγγίζουν τα 24,3 δισ. ευρώ, ενώ οι μη φορολογικές οφειλές (δάνεια, δικαστικά έξοδα, καταλογισμοί κ.λπ.) αποτελούν το 10,3% του πραγματικού ληξιπρόθεσμου υπολοίπου, ποσοστό που αντιστοιχεί σε 8,3 δισ. ευρώ.

Εισπράξεις

Λαμβάνοντας υπόψη ότι 8,8 δισ. ευρώ από τις φορολογικές οφειλές πηγάζουν από αφερέγγυους οφειλέτες και 11,6 δισ. ευρώ αφορούν οφειλές με λήξη δόσεων πέραν της τελευταίας δεκαετίας, απομένουν 27,7 δισ. ευρώ οφειλών από τις οποίες, σύμφωνα με στοιχεία της ΑΑΔΕ, πηγάζει άνω του 90% των εισπράξεων.

Με άλλα λόγια, το σύνολο σχεδόν των εισπράξεων προέρχεται από μόλις το 34% του πραγματικού ληξιπρόθεσμου υπολοίπου. Αναλύοντας περαιτέρω την προέλευση των εισπράξεων σε σχέση με την ανωτέρω κατανομή του πραγματικού ληξιπρόθεσμου υπολοίπου, σημειώνεται χαρακτηριστικά ότι από το σύνολο των εισπράξεων για το έτος 2023 (5,5 δισ. ευρώ) μόνο το 5,1% (που αντιστοιχεί σε 278.200.000 ευρώ) προέρχεται από μη φορολογικές οφειλές. Επίσης, μόλις το 1,5% των εισπράξεων πηγάζει από τα πρόστιμα, ενώ το ίδιο ποσοστό αγγίζουν και οι εισπράξεις που προέρχονται από τις φορολογικές οφειλές με λήξη δόσεων εκτός δεκαετίας.

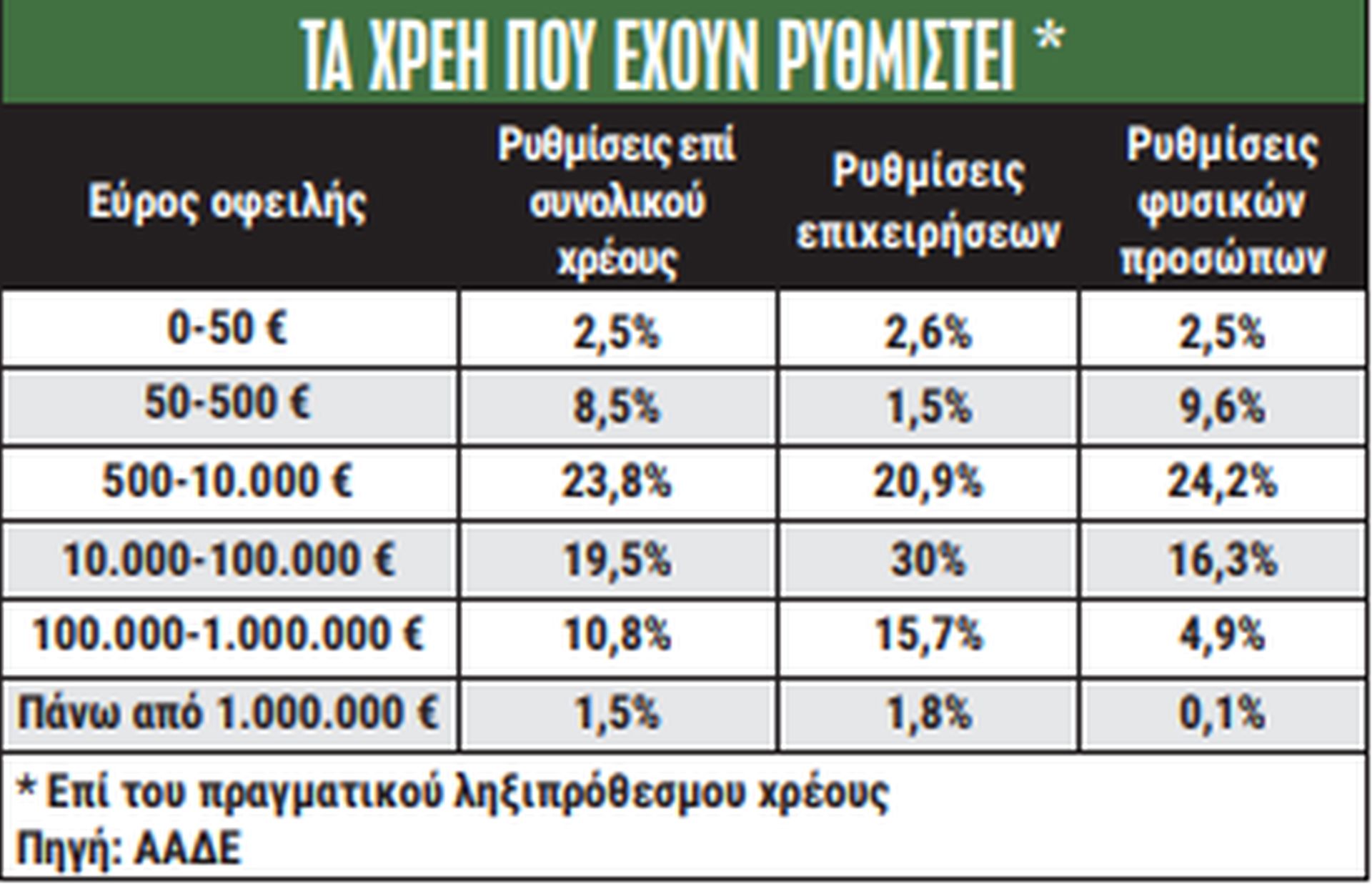

Ρυθμίζουν οι μικροοφειλέτες

Το υψηλότερο ποσοστό των συνολικών ρυθμισμένων οφειλών (23,8%) εντοπίζεται στο εύρος 500 με 10.000 ευρώ, ενώ εντός αυτού του εύρους το ποσοστό των ρυθμισμένων οφειλών αγγίζει το 26,2% για ποσά από 3.000 έως 5.000 ευρώ. Ωστόσο, τα ποσοστά διαφέρουν μεταξύ φυσικών και νομικών προσώπων. Συγκεκριμένα, το υψηλότερο ποσοστό ρυθμισμένων οφειλών φυσικών προσώπων εντοπίζεται μεταξύ 500 και 10.000 ευρώ (24,2%), ενώ τα νομικά πρόσωπα ρυθμίζουν σε υψηλότερο ποσοστό (30%) οφειλές που ανήκουν στο εύρος από 10.000 έως 100.000 ευρώ. Χαμηλά ποσοστά ρύθμισης οφειλών διαπιστώνονται τόσο σε χαμηλά ποσά οφειλής (ιδιαίτερα κάτω των 500 ευρώ) όσο και σε υψηλά ποσά οφειλής (άνω των 20.000 ευρώ για φυσικά πρόσωπα και άνω των 150.000 ευρώ για νομικά πρόσωπα).

Εξετάζοντας την κατανομή των οφειλετών και του συνολικού ληξιπρόθεσμου υπολοίπου διαπιστώνεται ότι το σύνολο σχεδόν των οφειλών (96,3%) πηγάζει από την κατηγορία άνω των 10.000 ευρώ. Ειδικότερα, στο εύρος οφειλής άνω του 1.000.000 ευρώ συγκεντρώνεται το 76,9% του συνολικού ληξιπρόθεσμου υπολοίπου και μόλις το 0,2% των οφειλετών. Αντιθέτως, το 90,8% των οφειλετών συγκεντρώνεται στις οφειλές έως 10.000 ευρώ, με το συνολικό τους ληξιπρόθεσμο υπόλοιπο να αγγίζει το 3,7% των συνολικών οφειλών.

Αυτός είναι ο λόγος για τον οποίο το υπουργείο Εθνικής Οικονομίας και Οικονομικών έφερε εκτάκτως σε διάταξη, που έχει τεθεί σε δημόσια διαβούλευση, σχέδιο για την αναβίωση παλαιότερων ρυθμίσεων χρεών προς το Δημόσιο. Συγκεκριμένα, θα μπορούν να επιστρέψουν στις ρυθμίσεις που έχουν χάσει (72, 100 και 120 δόσεις) χιλιάδες οφειλέτες της Εφορίας. Αναλυτικά, παρέχεται η δυνατότητα αναβίωσης ρυθμίσεων που είχαν πρακτικά χαθεί προς τη φορολογική διοίκηση, με την αποπληρωμή των εκπρόθεσμων δόσεων, όσες και αν είναι αυτές, μέχρι την έναρξη ισχύος του νόμου. Σε περίπτωση που έχει ήδη καταβληθεί μέρος των ανωτέρω δόσεων, τότε οι φορολογούμενοι αρκεί να αποπληρώσουν το υπόλοιπο ποσό προκειμένου να αναβιώσουν τη ρύθμιση. Σημειώνεται πως προκειμένου να αποφευχθεί η απώλεια των ανωτέρω ρυθμίσεων, η φορολογική διοίκηση θα προβεί κατά προτεραιότητα στην πίστωση στις δόσεις αυτών των ποσών που είτε προέρχονται από επιστροφές φόρων είτε από παρακρατήσεις λόγω έκδοσης αποδεικτικού ενημερότητας.

Με το νέο σύστημα οι φορολογούμενοι θα μπορούν να διατηρήσουν τις ρυθμίσεις οφειλών τους εφόσον:

- Εχουν υποβάλει τις ανωτέρω δηλώσεις εντός τριών μηνών από τη λήξη της προθεσμίας υποβολής τους. Εάν η προθεσμία έχει παρέλθει μέχρι 31 Δεκεμβρίου 2023, μπορούν να υποβάλουν πέντε μήνες μετά, δηλαδή μέχρι 31 Μαΐου 2024.

- Εχουν εξοφλήσει ή ρυθμίσει τις νέες οφειλές τους σε χρονικό διάστημα τριών μηνών από την πάροδο της προθεσμίας καταβολής τους.

Η παράλογη απαίτηση των servicers

Σύμφωνα με τα στοιχεία που έχουν δώσει στη δημοσιότητα οι servicers, το 2023 προχώρησαν σε συναινετικές ρυθμίσεις προς αποπληρωμή συνολικού ύψους 6,4 δισ. ευρώ για πάνω από 140.000 οφειλέτες. Αναλυτικότερα, για το σύνολο του 2023 το ποσόν των 4,5 δισ. ευρώ αφορά μη τραπεζικά χαρτοφυλάκια δανείων και τα 1,9 δισ. ευρώ αφορά δάνεια τραπεζικών ιδρυμάτων.

Σωρευτικά έως σήμερα το ύψος των δανείων που επέστρεψαν σε «κανονικότητα (καθεστώς ομαλής αποπληρωμής) μέσω της συμβολής των εταιριών διαχείρισης ανέρχεται σε περισσότερα από 40 δισ. ευρώ. Αξίζει να σημειωθεί, πάντως, πως με τον νέο νόμο που ψήφισε πριν από λίγο καιρό το υπουργείο Εθνικής Οικονομίας και Οικονομικών, για να προχωρήσει μια ρύθμιση ένας servicer θα πρέπει να καταβληθεί ως προκαταβολή το 10% του υπολειπόμενου δανείου από τον δανειολήπτη, που αποτελεί ακόμα μία παράλογη απαίτηση την οποία έκανε δεκτή η κυβέρνηση.

Η «ακτινογραφία» των τραπεζών

Πάνω από 165,5 δισ. ευρώ διαμορφώνεται το σύνολο των δανείων που έχουν χορηγήσει οι τράπεζες και αφορούν ενήμερα, ρυθμισμένα και «κόκκινα» δάνεια, εκ των οποίων τα 121,28 δισ. ευρώ είναι επιχειρηματικά, τα 33,92 δισ. ευρώ στεγαστικά και τα 10,29 δισ. καταναλωτικά.

Σύμφωνα με τα στοιχεία της Τραπέζης της Ελλάδος, τα «κόκκινα» δάνεια ξεπερνούν τα 12 δισ. ευρώ. Πρόκειται για ένα πολύ μικρό ποσό σε σχέση με τα 119,7 δισ. των μη εξυπηρετούμενων δανείων το 2015 και τα 64,7 δισ. ευρώ του 2020. Η απάντηση βρίσκεται στα προγράμματα των τραπεζών, που ξεπούλησαν τα προηγούμενα χρόνια τεράστια «πακέτα» δανείων σε funds και servicers, σε σχεδόν εξευτελιστικές τιμές, με αποτέλεσμα να εξαφανιστούν σχεδόν από τα βιβλία των τραπεζών οι περισσότερες «κόκκινες» απαιτήσεις.

Πλέον, στο χαρτοφυλάκιο των τραπεζών εμφανίζονται ως μη εξυπηρετούμενα καταναλωτικά δάνεια ύψους 1,17 δισ. ευρώ, στεγαστικά άνω των 3 δισ. ευρώ και επιχειρηματικά δάνεια ύψους 7,83 δισ. ευρώ (Βλέπε πίνακα 3).

Το σχέδιο να μην υπάρξει νέος γύρος «κόκκινων» δανείων

Το τελευταίο 12μηνο οι χορηγήσεις δανείων κυρίως σε στεγαστικά δάνεια έχουν μειωθεί σημαντικά, λόγω των αλλεπάλληλων αυξήσεων στα επιτόκια της Ευρωπαϊκής Κεντρικής Τράπεζας, με τα ελληνικά χρηματοπιστωτικά ιδρύματα να έχουν προχωρήσει σε «πάγωμα» των επιτοκίων μόνο στα υφιστάμενα ενήμερα στεγαστικά, με αποτέλεσμα οι υποψήφιοι δανειολήπτες να μην μπορούν να δανειστούν λόγω του υψηλού κόστους δανεισμού. Την ίδια ώρα, τα επιτόκια δεν έχουν παγώσει για όσους διαθέτουν επιχειρηματικά και καταναλωτικά δάνεια και έχουν δει τις μηνιαίες δόσεις τους να έχουν εκτοξευτεί, κάτι που έχει σημάνει συναγερμό εδώ και καιρό για τον κίνδυνο δημιουργίας νέας γενιάς «κόκκινων» δανείων.

Με την ΕΚΤ να σχεδιάζει σταδιακά αποκλιμάκωση των επιτοκίων, η Τράπεζα της Ελλάδας ανακοίνωσε πριν από λίγες εβδομάδες ότι από το 2025 θα μπαίνει «κόφτης» σε όσους λαμβάνουν στεγαστικό δάνειο. Συγκεκριμένα, οι τράπεζες θα μπορούν να χορηγούν δάνεια καλύπτοντας μέχρι το 90% για δανειολήπτες που είναι αγοραστές για πρώτη φορά και 80% για τους λοιπούς δανειολήπτες, ενώ συγχρόνως το ετήσιο κόστος εξυπηρέτησής τους δεν μπορεί να υπερβαίνει το 50% για δανειολήπτες που είναι αγοραστές για πρώτη φορά και 40% για τους λοιπούς δανειολήπτες.

Για παράδειγμα, για ένα σπίτι που αξίζει 100.000 ευρώ, η τράπεζα θα χορηγεί δάνειο έως 90.000 ευρώ για τους αγοραστές για πρώτη φορά και έως 80.000 ευρώ για όσους έχουν κι άλλο δάνειο. Επίσης, αν ένας υποψήφιος αγοραστής σπιτιού έχει ετήσιο εισόδημα π.χ. 20.000 ευρώ, οι μηνιαίες δόσεις δεν θα μπορεί να ξεπερνούν τα 10.000 ευρώ τον χρόνο για όποιον πάρει πρώτη φορά δάνειο και τα 8.000 ευρώ για όποιον έχει και άλλο δάνειο.

Στο εξής, λοιπόν, ένα στεγαστικό δάνειο θα χορηγείται με συγκεκριμένα κριτήρια, προκειμένου να μη προκληθούν νέα «κόκκινα» δάνεια. Ωστόσο, πληροφορίες αναφέρουν πως τα funds και οι servicers ετοιμάζονται για ακόμα ένα μεγάλο «πάρτι»: να μεταπωλήσουν τα δάνεια (που αγόρασαν σε πολύ χαμηλές τιμές) στις τράπεζες. Πρόκειται για δάνεια που έχουν καταστεί πλέον ενήμερα και φυσικά η αξία που θα πωληθούν στα χρηματοπιστωτικά ιδρύματα θα είναι πολύ υψηλότερη απ’ ό,τι την περίοδο που τα απέκτησαν ως «κόκκινα».